In un articolo pubblicato da CB Insights, il venture capitalist Kyle Nakatsuji, direttore presso American Family Ventures (il fondo della compagnia assicurativa che investe in startup e tecnologie innovative), descrive i tre modelli di trasformazione delle assicurazioni concepiti dalla compagnia per calibrare le proprie strategie d’innovazione.

L’ Insurance 1.0 è il modello dei cambiamenti incrementali, cioè il settore in cui si verifica un miglioramento dell’esistente, senza alcuna disruption.

Disruption o forte discontinuità che caratterizza invece l’Insurance 3.0: è quella che darà risposte a ciò che vediamo in un futuro ancora lontano, come la gestione del rischio nell’età dei viaggi commerciali nello spazio, la modificazione della genetica umana, l’intelligenza artificiale più spinta.

Tra questi due estremi, c’è l’ Insurance 2.0 che si esplica nel breve termine, ma già con innovazione e scostamenti significativi rispetto ai processi di assicurazione esistenti.

L’Insurance 2.0 richiede di re-immaginare o re-inventare diversi aspetti delle assicurazioni così come le conosciamo.

“Crediamo che ci siano tre grandi categorie di innovazione che guidano l’Insurance 2.0 – scrive Kyle Nakatsuji – la distribuzione, la struttura e il prodotto.”

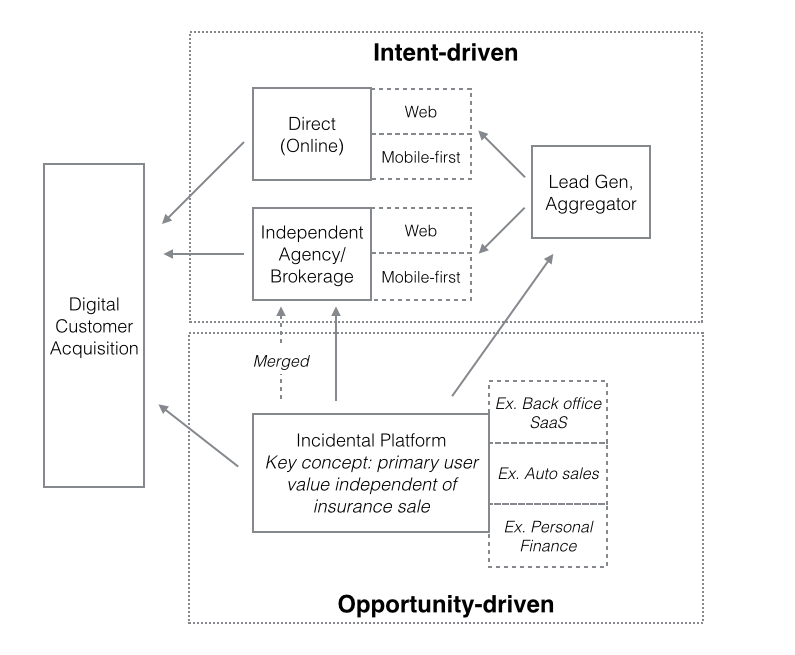

Nell’articolo, il VC affronta una di queste categorie: la distribuzione, tra canali tradizionali (le agenzie e gli agenti) e le nuove piattaforme online, sempre più sofisticate.

“Siamo convinti che un segmento di clienti continuerà a preferire i canali tradizionali, quali agenti locali che sono apprezzati per la loro accessibilità, l’attenzione personale e la competenza. Tuttavia, crediamo anche che ci sia l’opportunità di ridefinire le strategie di distribuzione per allinearle meglio con le esigenze di due tipologie emergenti di cliente assicurativo: quelli intent-driven, e quelli opportunity-driven. I primi cercano un’assicurazione quando sanno esattamente ciò di cui hanno bisogno o che vogliono. Al contrario, i clienti opportunity-driven prendono in considerazione l’acquisto di assicurazione in modo estemporaneo, perchè nel corso di altre attività sono incidentalmente incappati in un’offerta di polizza.”