Il 2016 non è stato un buon anno per le assicurazioni: la raccolta complessiva dei premi in Italia si è fermata a 134 milioni di euro, un calo dell’8,8% rispetto all’anno precedente (in gran parte nel ramo Vita), che non trova nessun conforto nel trend, negativo, della raccolta premi per il 2017.

A dirlo è Accenture con il suo Global Insurance Distribution & Marketing Consumer Study 2017.

Osservando le performance internazionali si può riscontrare che il nostro Paese è in buona compagnia: se la raccolta totale dei premi assicurativi è cresciuta globalmente del 3,1% nel 2016, (vs +3,8% del 2015), si deve anche aggiungere che nella media statistica vi sono il rallentamento dei mercati avanzati, da una parte e dall’altra una forte spinta da paesi come la Cina che in dieci anni è passata ad essere dal 16° mercato assicurativo globale al 3° mercato con 466 miliardi di dollari nel 2016, quasi la stessa dimensione del secondo mercato, il Giappone (471 miliardi di dollari).

L’insurtech invece, dice sempre Accenture, continua a crescere nel mondo e, negli ultimi anni, con performance anche superiori al fintech: tra il 2014 e il 2016, gli investimenti in insurtech sono cresciuti del 38% mentre quelli in fintech del 32%.

Il tema che si pone con urgenza è dunque questo: come recuperare terreno? Come riconquistare la fiducia dei potenziali clienti e rispondere alle loro, evidentemente, mutate esigenze? Come intercettare nuovi consumatori?

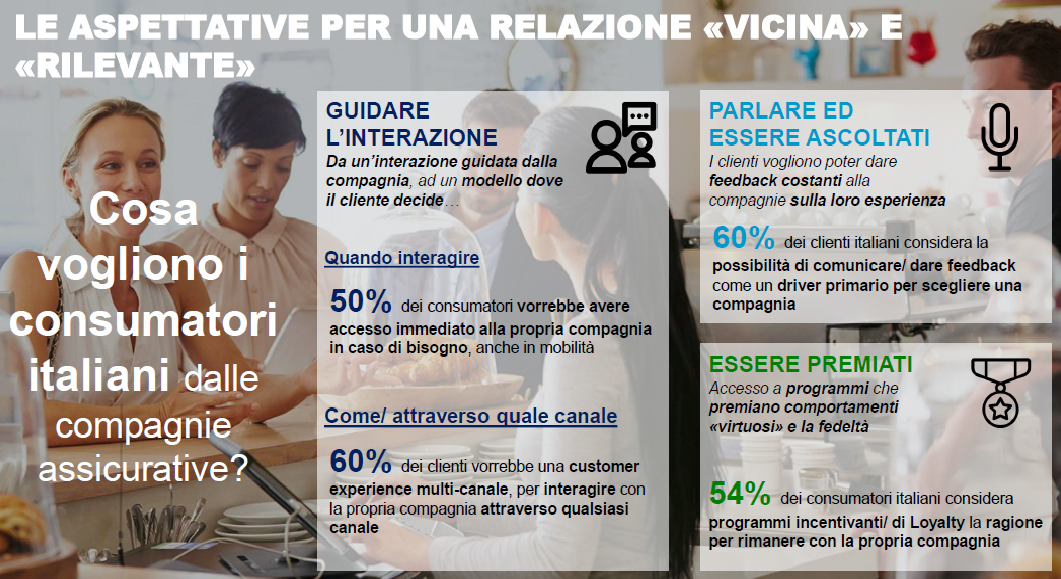

Secondo Accenture le compagnie devono sviluppare una customer experience sempre più diretta e funzionale. Il 60% dei consumatori italiani, infatti, vorrebbe avere con la propria compagnia una interazione multicanale, sia fisica che digitale, e il 50% del campione vorrebbe poterla contattare immediatamente in caso di bisogno, per esempio attraverso un dispositivo mobile.

Abituati ai servizi altamente personalizzati dei big di internet, i consumatori si aspettano dalle compagnie assicurative una gamma di soluzioni altrettanto reattive ai propri bisogni: il 63% vorrebbe ricevere ad esempio informazioni su come ridurre i rischi alla guida, e il 58% desidererebbe ricevere indicazioni sul come ridurre i rischi nella vita di tutti i giorni. Per ottenere tali elementi di personalizzazione, la maggioranza degli intervistati (61%) si dichiara disponibile a condividere i propri dati personali.

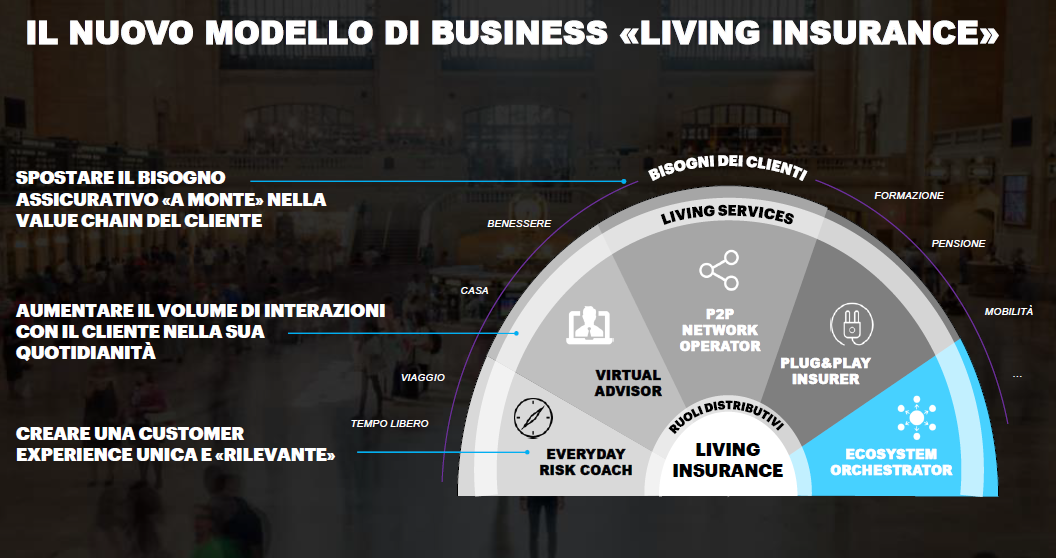

Le compagnie tradizionali devono quindi trasformare il loro modello di business, cercando al contempo di accrescere i profitti del core business esistente, così da poter supportare gli investimenti necessari. Tale cambiamento sarà possibile solo adottando una cultura digitale diffusa all’interno dell’azienda. Accenture propone il concetto del Living Insurer, per rappresentare la Compagnia che adotta un modello di business customer centric, che integra tecnologie digitali e partnership strategiche con un network di aziende: l’obiettivo è quello di trasformare i prodotti e la relazione con il cliente in servizi attivi e dinamici, in grado di apprendere in modo continuo bisogni, intenti e preferenze, offrendo proposte rilevanti e coinvolgenti.

“Nell’era dei Living Service, assicurarsi una crescita profittevole sarà sempre più complesso per le Compagnie ancorate solo a modelli di business convenzionali” afferma Daniele Presutti, Senior Managing Director, EALA Insurance Lead per Accenture. “L’equilibrio tra business assicurativo e investimenti in nuovi trend tecnologici diviene quindi il fattore critico di successo per organizzazioni che devono ambire a diventare “partner” dei propri clienti nella loro quotidianità.”