“L’Open Insurance è un’onda che è già partita.” E sta arrivando anche in Italia. Questa la premessa di Andrea Lorenzoni, Accenture, alla presentazione dei risultati dell’indagine dell’Osservatorio Open Insurance di Italian Insurtech Association.

Come spiega Simone Ranucci Brandimarte, Presidente di IIA, “L’insurtech è abilitato sostanzialmente da tre driver primari: la crescita del consumatore digitale, la crescita e lo sviluppo di nuovi ecosistemi che implicano nuove abitudini e bisogni, e l’avvento di nuovi operatori non assicurativi che distribuiscono prodotti assicurativi integrati nella propria offerta.” Il modello Open Insurance è dunque una componente fondante del futuro del settore assicurativo, che permetterà di cavalcare i tre driver della trasformazione delle assicurazioni e venire incontro alle esigenze del nuovo consumatore digitale.

L’Osservatorio Open Insurance nasce per riunire compagnie assicurative e riassicurative, istituzioni finanziarie, aziende tecnologiche e gli attori dell’ecosistema, con lo scopo di monitorare, analizzare, discutere le applicazioni del modello di assicurazione aperta. Il 30 giugno 2021 ha presentato i risultati della sua prima ricerca, in collaborazione con Accenture, basandosi su un campione di 18 compagnie assicurative e 28 insurtech per tracciare un quadro del fenomeno in Italia.

Indice degli argomenti

Open Insurance, la situazione in Italia

Per Open Insurance si intende un modello aperto basato sulle sinergie che possono nascere tra diversi settori e quello assicurativo: si fonda sulla condivisione di dati tra assicuratori, banche, startup e compagnie tech, con lo scopo di creare nuovi prodotti integrati che spaziano in diversi ambiti. Oggi in Italia esistono più di 100 soggetti “non assicurativi” che distribuiscono o sono pronti a distribuire polizze digitali, numero che ha visto un aumento del 30% nell’ultimo anno, e si prevede che decuplicherà entro il 2025.

La prima fotografia scattata dalla ricerca dell’Osservatorio registra un discreto numero di collaborazioni da parte dei player assicurativi, la maggior parte delle quali, tuttavia, sono ancora sperimentali. Oltre il 70% degli intervistati ha dichiarato di aver avviato sperimentazioni in campo Open Insurance, mentre il 5% si considera già in fase “matura”.

Si può notare inoltre una maggiore apertura da parte delle insurtech, che risultano aver avviato in media 5 progetti di collaborazione, contro i 3 delle compagnie d’assicurazioni tradizionali.

Focus sulle integrazioni API

Il 78% delle realtà intervistate, tra compagnie e insurtech, risulta avere già integrazioni API. I protocolli maggiormente utilizzati risultano essere, nell’ordine, customizzate (50%), secondo standard di mercato (28,6%) e con protocollo proprietario (21,4%) per le compagnie, mentre presentano un quadro quasi rovesciato le insurtech, con 68.8% di protocollo proprietario, 18,8 customizzate e 12,5% standard.

Per entrambe le categorie, la maggior parte dei dati trattati sono contrattuali, anagrafici e di gestione del servizio.

Open Insurance in Italia, tipologie di collaborazione e controparti

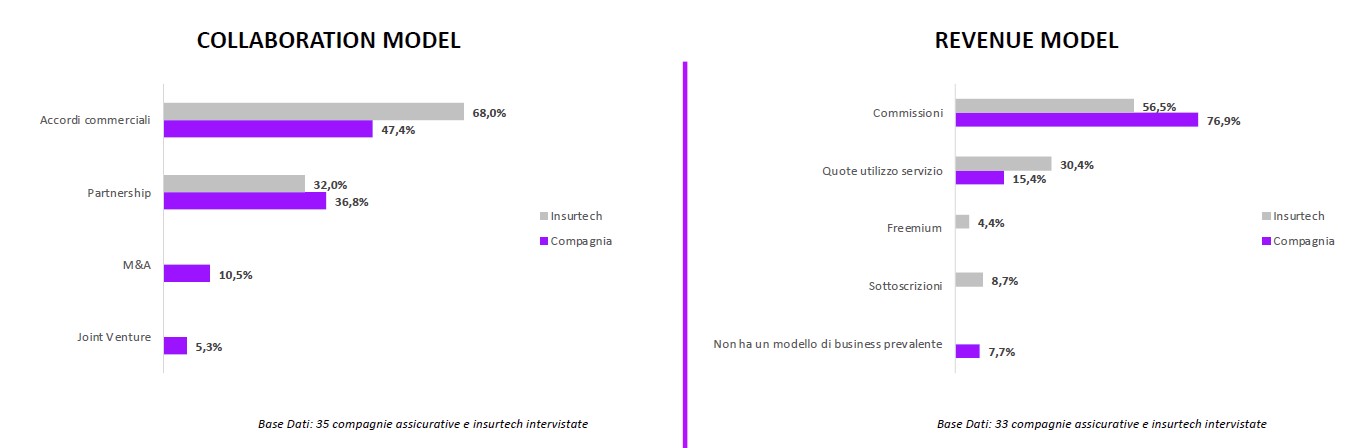

Analizzando più nel dettaglio le collaborazioni attive, vediamo come la maggioranza avviene per accordi commerciali o partnership, con alcuni casi di M&A e Joint Venture per le compagnie.

Sia compagnie assicurative che insurtech, inoltre, risultano avere revenue model concentrati principalmente su commissioni o quote di utilizzo del servizio. Nel caso delle compagnie, tuttavia, si riscontrano anche casi non finalizzati alla formazione dei ricavi.

Passando agli attori delle collaborazioni, si può notare come la maggioranza dei progetti avviati da compagnie assicurative siano in partnership con distributori di polizze (65%). Si rileva una tendenza da parte delle compagnie a considerare questo tipo di partner non solo come mezzo di distribuzione, ma anche come strumento per arricchire la propria offerta con servizi aggiuntivi.

Al secondo posto troviamo un 15% di collaborazioni con partner tecnologici, poco superiore a un 10% sia con altre compagnie assicurative che con data company.

Le aziende insurtech, invece, operano perlopiù in sinergia con compagnie assicurative (78,6%), con un 10,7% di partnership con distributori, un 7,1% e 3,6%, rispettivamente, con altre data company e tech company.

Open Insurance in Italia, Use Case

Per quanto riguarda gli use case, tornando alle compagnie assicurative vediamo, come si poteva evincere dai dati precedenti, una decisa maggioranza puntata alla distribuzioni dei prodotti, con lo scopo di raggiungere nuovi target e capillarizzare la propria presenza sul mercato. al 58%. Seguono tra il 16% e il 10%, di efficientamento della gestione dei claims, implementazione di algoritmi di pricing, ed erogazione di servizi accessori. Infine, solo un 5% è dedicato a servizi tecnici di API.

Un po’ più distribuito il lato insurtech, che si divide tra un 41% per la distribuzione dei prodotti assicurativi e un 30% per lo scambio dei dati. Un 11% è dedicati sia alla gestione dei claims, sia alla gestione dei servizi accessori, e in più risulta un 7% per il co-design di prodotto.

Complessivamente, il 44% delle collaborazioni attive di rivolge al settore B2B. Le compagnie assicurative sono equilibrate tra B2B e B2C, mentre c’è un grosso scarto tra i due target per le aziende insurtech.

Modello Open Insurance, quali sono le sfide?

Quali sono le sfide del modello Open Insurance in Italia?

Il 52,6 % delle insurtech rimarca come maggiore criticità nelle collaborazioni la resistenza al cambiamento da parte delle compagnie, mentre il 35, 3% delle compagnie ritiene che la principale criticità sia, invece, legata alla diversità di approccio all’open insurance da parte delle insurtech, per esempio a causa della loro struttura organizzativa più snella e meno burocratica.

“C’è una tematica culturale” commenta Lorenzoni, “che va letta assieme alla divergenza tra approccio d’integrazione tra gli attori”.

Altro fattore determinante, specialmente sentito dalle compagnie è l’attuale mancanza di regolamentazione, indicata come problematica dal 17,6% delle compagnie e e dal 15,8% degli attori insurtech.

“Sono tre le priorità per abbattere i maggiori ostacoli alla diffusione di un modello di innovazione aperta” spiega Lorenzoni, “Innanzitutto, definire regole e standard per la condivisione del dato: la regolamentazione del settore sarà un fattore determinante per disegnare un perimetro all’interno del quale può svilupparsi l’ecosistema open. Senza però ingessarlo, questa sarà la sfida. Essenziale poi avviare programmi di formazione in azienda, per promuovere la cultura dell’innovazione in chiave Open Insurance. Infine, dedicare spazio e risorse alla sperimentazione continua: bisogna che gli attori che partecipano all’Open Insurance si sentano liberi di sperimentare, con sandbox e team dedicati. Sarà importante la velocità di esecuzione e la capacità di saper cambiare in corsa”.

Come conclude Yuri Poletto, Responsabile dell’Osservatorio Open Insurance, “Il mercato e i consumatori sono pronti per l’Open Insurance. Ora i player devono accelerare ed essere pronti a loro volta”.

Open Insurance in Italia, il video del webinar

Qui il video integrale del webinar